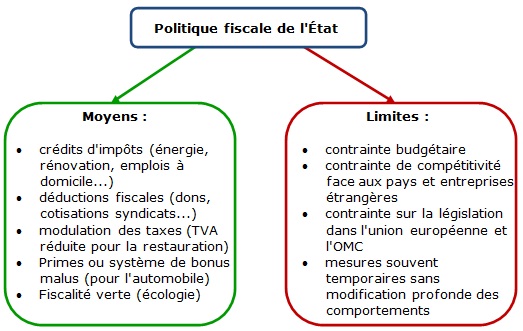

La politique fiscale de l'Etat

- Fiche de cours

- Quiz et exercices

- Vidéos et podcasts

• Les impôts

Ils sont très divers et touchent une grande partie des revenus ou du patrimoine des acteurs économiques. On trouve principalement :

- L’impôt sur les revenus des ménages : c’est le plus connu, il est prélevé sur les revenus du travail mais aussi du patrimoine des ménages. Il est calculé de manière progressive c'est-à-dire que le taux augmente avec les revenus. Une partie des ménages (près d’un sur deux) ne paye pas d’impôt sur le revenu faute de ressources suffisantes.

- L’impôt sur les bénéfices des entreprises : il est prélevé sur l’excédent brut d’exploitation.

- L’impôt de solidarité sur la fortune ISF : il est dû par les ménages qui ont un patrimoine supérieur à un certain montant (de l’ordre de 800 000 €).

• Les cotisations sociales

Elles sont prélevées sur le travail. Une partie est payée par les salariés (c’est la différence entre leur salaire brut et net) et l’autre est versée par les employeurs. Elles servent à financer la protection sociale (maladie, chômage…).

• Les taxes

Ces taxes sont prélevées sur des éléments divers, on trouve notamment :

- la taxe sur la valeur ajoutée (TVA) : elle est prélevée sur la consommation à un taux généralement de 19,6% (ou au taux réduit de 5,5%). C’est la première ressource du budget de l’État.

- les taxes sur certains produits : alcool, cigarettes ou encore les produits pétroliers.

- les taxes locales comme la taxe d’habitation, ou la taxe pour le ramassage des déchets… prélevées pour les collectivités locales (municipalité, département et région).

• Des aides à des secteurs en difficulté : prime à la casse pour le secteur automobile après la crise de 2008. Cela permet aussi de remplacer le parc automobile par des véhicules moins polluants.

• Une volonté de développer certains secteurs ou emplois avec les crédits d’impôts sur les emplois à domicile par exemple.

• Des visées écologiques (« fiscalité verte ») pour développer les énergies renouvelables, faire des économies (crédit d’impôt pour l’énergie solaire ou le remplacement de chaudière anciennes) ou encourager à acheter des produits écologiques (système de bonus-malus écologique pour l'automobile).

• Le soutien au secteur caritatif avec la déduction fiscale accordée pour des dons aux associations.

• La réduction des cotisations sociales des entreprises pour leur permettre d’embaucher des salariés supplémentaires et lutter contre le chômage. En Allemagne, une « TVA sociale » a été mise en place pour financer les dépenses de sécurité sociale tout en diminuant les cotisations versées par les entreprises.

• Modulation des taux de TVA pour soutenir un secteur (taux de 5,5% pour la restauration ou pour les travaux de rénovation) ou encourager le domaine culturel (taux réduit sur les livres).

De nombreuses voix s’élèvent aujourd’hui pour modifier profondément la fiscalité en faveur de l’environnement. Cela permettrait en outre de limiter la pression fiscale sur les richesses produites par le travail et le capital. Une taxation des produits importés ou fortement polluants pourrait être envisagée.

Une hausse des prélèvements obligatoires est aussi limitée, en effet au-dessus d'un certain seuil les agents économiques vont diminuer leur activité voire en dissimuler une partie ce qui diminuera aussi les recettes fiscales.

Ces mesures fiscales sont souvent transitoires (prime à la casse, crédit d'impôt...) ce qui fait que les ménages ont souvent juste tendance à anticiper leurs achats, leur comportement à long terme n'est pas modifié pour autant. Ils profitent juste d’un effet d'aubaine.

De plus, l'ouverture des économies fait peser des contraintes sur les États qui ne peuvent plus librement décider des taux d'imposition. Les États sont en concurrence pour attirer des entreprises sur leur territoire, ainsi une élévation des taux d'imposition (dans le cadre d'une fiscalité verte par exemple) handicaperait la compétitivité des entreprises locales et l'attractivité du territoire.

En outre, les pays membres de l'union européenne ne peuvent pas baisser leur taux de TVA par exemple sans l'accord des autres pays pour éviter la concurrence fiscale (le cas s'est posé lorsque la France a voulu baisser son taux de TVA sur la restauration).

L'instauration de taxes sur les produits polluants rencontrerait le même problème car cela reviendrait à taxer les produits importés (qui consomment de l'énergie pour être transportés) ce qui pourrait être interprété comme une mesure protectionniste par les pays étrangers et l'Organisation Mondiale du Commerce.

Des quiz et exercices pour mieux assimiler sa leçon

La plateforme de soutien scolaire en ligne myMaxicours propose des quiz et exercices en accompagnement de chaque fiche de cours. Les exercices permettent de vérifier si la leçon est bien comprise ou s’il reste encore des notions à revoir.

Des exercices variés pour ne pas s’ennuyer

Les exercices se déclinent sous toutes leurs formes sur myMaxicours ! Selon la matière et la classe étudiées, retrouvez des dictées, des mots à relier ou encore des phrases à compléter, mais aussi des textes à trous et bien d’autres formats !

Dans les classes de primaire, l’accent est mis sur des exercices illustrés très ludiques pour motiver les plus jeunes.

Des quiz pour une évaluation en direct

Les quiz et exercices permettent d’avoir un retour immédiat sur la bonne compréhension du cours. Une fois toutes les réponses communiquées, le résultat s’affiche à l’écran et permet à l’élève de se situer immédiatement.

myMaxicours offre des solutions efficaces de révision grâce aux fiches de cours et aux exercices associés. L’élève se rassure pour le prochain examen en testant ses connaissances au préalable.

Des vidéos et des podcasts pour apprendre différemment

Certains élèves ont une mémoire visuelle quand d’autres ont plutôt une mémoire auditive. myMaxicours s’adapte à tous les enfants et adolescents pour leur proposer un apprentissage serein et efficace.

Découvrez de nombreuses vidéos et podcasts en complément des fiches de cours et des exercices pour une année scolaire au top !

Des podcasts pour les révisions

La plateforme de soutien scolaire en ligne myMaxicours propose des podcasts de révision pour toutes les classes à examen : troisième, première et terminale.

Les ados peuvent écouter les différents cours afin de mieux les mémoriser en préparation de leurs examens. Des fiches de cours de différentes matières sont disponibles en podcasts ainsi qu’une préparation au grand oral avec de nombreux conseils pratiques.

Des vidéos de cours pour comprendre en image

Des vidéos de cours illustrent les notions principales à retenir et complètent les fiches de cours. De quoi réviser sa prochaine évaluation ou son prochain examen en toute confiance !