Quelles sont les causes des crises financières ?

- Fiche de cours

- Quiz et exercices

- Vidéos et podcasts

Notions à retenir pour cette fiche : aléa moral, risque systémique, comportement mimétique, régulation

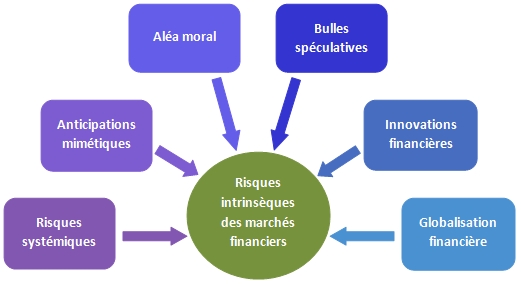

Pourtant, les mécanismes inhérents au fonctionnement des marchés financiers font l’objet d’approches critiques de la part des économistes et antérieures à cette crise. En effet, les analyses concernant les risques liés au développement non régulé des marchés financiers permettent de comprendre les mécanismes à l’œuvre dans cette crise et comment la globalisation financière en l’absence de coopération internationale permettant sa régulation a laissé se développer des comportements qui sont largement à l’origine de cette crise financière.

En 1977, l’économiste Minsky met en évidence que l’instabilité financière résulte du financement des acquisitions d’actifs et de l’accumulation du capital. En situation de croissance, l’abondance de liquidité permet le développement d’une bulle spéculative. Par le jeu de l’effet de levier, les emprunts permettant d’investir ont une rentabilité financière supérieure au prix du crédit réalisé. Les entreprises s’endettent pour investir mais la montée des charges liées à cet endettement amplifie les craintes des prêteurs. Les taux d’intérêts augmentent face à cette montée du risque de prêt et accroissent davantage la charge de la dette.

L’effet levier se transforme en effet massue lorsque les taux d’intérêts deviennent plus élevés que la rentabilité économique des investissements.

Les marchés financiers sont particulièrement éloignés du modèle de concurrence pure et parfaite dans lequel les agents économiques isolés optimisent leur profit en fonction des prix donnés par le marché. Les anticipations mimétiques en sont une démonstration particulièrement probante. Face à une situation incertaine, imiter le comportement des autres devient une nécessité sur les marchés financiers sauf lorsqu'il s'agit d'adopter des comportements suicidaires, ou être un leader d’opinion qui sera suivi par les autres. Il est ainsi remarquable de constater que la situation qui est anticipée devient réalité quand toutes les croyances tendent dans le même sens à sa réalisation. Les anticipations deviennent auto-réalisatrices, ce qui est anticipé par les agents finit par se réaliser parce qu’ils l’anticipent.

Bien évidemment, la distribution hétérogène et asymétrique de l’information favorise ce type de comportement. Face à l’incertitude, face à l'aléa moral, les agents qui ont une aversion pour le risque ont tendance à suivre le comportement majoritaire. Par ailleurs, les produits dérivés favorisent le développement de comportements risqués et attirent les agents qui ont une forte volonté de spéculation (phénomène d’anti-sélection). Pour résoudre le problème d’anti-sélection, les marchés financiers ont eu recours de façon massive à l’évaluation des agences de notation afin de réduire les asymétries d’information. Le problème est que ces agences de notation n’avaient en aucune façon anticipé l’explosion du risque des produits dérivés (subprimes).

Les innovations financières ont largement participé à la construction d’un système financier comportant de nombreux risques systémiques. L'exemple des produits dérivés et produits structurés est à ce sujet particulièrement probant. Les produits structurés résultent de la titrisation par les banques des créances dont elles souhaitent se séparer pour obtenir des liquidités qu'elles prêteront, et/ou pour faire reposer le risque de défaillance des emprunteurs sur un autre agent financier ayant souvent un objectif spéculatif.

Les banques construisent un produit financier qui regroupent des créances provenant de différents emprunteurs, segmentent ce produit en différents compartiments présentant des risques plus ou moins importants. Le problème repose alors sur l'information asymétrique inhérente aux différents risques de défaillances des emprunteurs.

Dans un produit structuré, il est à la fois possible de retrouver des crédits immobiliers contractés par des ménages qui ne peuvent pas le rembourser (subprimes), des créances résultant de l'usage de cartes de crédit, des prêts étudiants, ou des prêts accordés à des entreprises. Le calcul du risque repose sur l'évaluation des agences de notation chargées d'évaluer le risque des ces produits structurés. En raison de leur complexité, des difficultés pour connaître le niveau de risque correspondant, ces produits structurés peuvent rapidement devenir des placements douteux et dangereux pour les institutions financières qui les possèdent (junk bonds), et qui vont forcément dans cette situation chercher à s'en débarrasser, au risque de déclencher une crise de confiance généralisée.

Par ailleurs, les excédents commerciaux génèrent une épargne importante pour les pays qui ont su se positionner de façon efficace dans la division internationale du travail (cas de la Chine). Cette épargne circule et vient se placer là où les taux d'intérêt et les rémunérations financières sont les plus élevés. C'est le cas par exemple, pour les pays dont la dette publique s'est accrue en raison d'un déficit budgétaire de l'État et d'un déficit commercial importants (cas des États-Unis). Les bons trésors américains sont ainsi par exemple détenus par des fonds d'investissement étrangers. Les activités spéculatives s'intéressent ainsi fortement à la dette des pays dont les taux d'intérêt auxquels ils empruntent sont particulièrement élevés, parce qu'ils sont particulièrement rémunérateurs.

Du côté de l'offre, les pays producteurs de pétrole se sont regroupés depuis la fin des années 1960 en cartel (Organisation des pays producteurs de pétrole, OPEP) et contrôlent ainsi largement le niveau du prix du baril par la détermination de quotas de production. Par ailleurs, des intermédiaires spéculent sur le prix du baril en achetant des quantités de pétrole, mais surtout en utilisant les contrats à terme basés sur l'évolution du prix du pétrole. Par ailleurs, les distributeurs (compagnies pétrolières) sont souvent en situation de pouvoir de marché important.

Du côté de la demande, les entreprises qui utilisent le pétrole comme matière première peuvent avoir besoin de garantir par avance le prix auquel elles vont l'acheter. Elles achètent à un opérateur financier un contrat leur garantissant un prix déterminé par avance pour acheter du pétrole à une certaine échéance. Évidemment ce service financier n'est pas gratuit : les entreprises payent ce service à l'opérateur qui va chercher à maximiser son gain. Ces comportements de spéculation ont tendance à faire varier de façon plus que proportionnelle le prix du pétrole sur le marché et par conséquent le prix pour le consommateur final. Et comme la demande est particulièrement inélastique par rapport aux variations du prix du pétrole, à savoir qu'il est relativement difficile de se passer de cette matière première, l'augmentation du prix du pétrole se répercute sur d'autres variables économiques (coûts de production, prix des biens et des services), ce qui peut avoir pour conséquence un ralentissement de l'activité économique.

Les transformations des marchés financiers ont amplifié les risques systémiques, et particulièrement en raison des comportements spéculatifs généralisés, mais aussi en raison du développement des innovations financières et des nouveaux instruments financiers. C'est le cas particulièrement des produits dérivés et des produits structurés.

De plus, la globalisation financière a accentué les interdépendances et les risques liés aux déséquilibres macroéconomiques mondiaux. Les excédents commerciaux et l'épargne des uns profitant du développement des déficits commerciaux et publics des autres.

L'exemple du marché du pétrole est à ce sujet relativement significatif en ce qui concerne la spéculation et ses dérives, et l'absence de concurrence qui exerce des influences notables sur le fonctionnement de nos économies.

|

Des quiz et exercices pour mieux assimiler sa leçon

La plateforme de soutien scolaire en ligne myMaxicours propose des quiz et exercices en accompagnement de chaque fiche de cours. Les exercices permettent de vérifier si la leçon est bien comprise ou s’il reste encore des notions à revoir.

Des exercices variés pour ne pas s’ennuyer

Les exercices se déclinent sous toutes leurs formes sur myMaxicours ! Selon la matière et la classe étudiées, retrouvez des dictées, des mots à relier ou encore des phrases à compléter, mais aussi des textes à trous et bien d’autres formats !

Dans les classes de primaire, l’accent est mis sur des exercices illustrés très ludiques pour motiver les plus jeunes.

Des quiz pour une évaluation en direct

Les quiz et exercices permettent d’avoir un retour immédiat sur la bonne compréhension du cours. Une fois toutes les réponses communiquées, le résultat s’affiche à l’écran et permet à l’élève de se situer immédiatement.

myMaxicours offre des solutions efficaces de révision grâce aux fiches de cours et aux exercices associés. L’élève se rassure pour le prochain examen en testant ses connaissances au préalable.

Des vidéos et des podcasts pour apprendre différemment

Certains élèves ont une mémoire visuelle quand d’autres ont plutôt une mémoire auditive. myMaxicours s’adapte à tous les enfants et adolescents pour leur proposer un apprentissage serein et efficace.

Découvrez de nombreuses vidéos et podcasts en complément des fiches de cours et des exercices pour une année scolaire au top !

Des podcasts pour les révisions

La plateforme de soutien scolaire en ligne myMaxicours propose des podcasts de révision pour toutes les classes à examen : troisième, première et terminale.

Les ados peuvent écouter les différents cours afin de mieux les mémoriser en préparation de leurs examens. Des fiches de cours de différentes matières sont disponibles en podcasts ainsi qu’une préparation au grand oral avec de nombreux conseils pratiques.

Des vidéos de cours pour comprendre en image

Des vidéos de cours illustrent les notions principales à retenir et complètent les fiches de cours. De quoi réviser sa prochaine évaluation ou son prochain examen en toute confiance !