Les systèmes de retraites et leurs problèmes de financement

- Fiche de cours

- Quiz et exercices

- Vidéos et podcasts

Notions à retenir pour cette fiche : Répartition/capitalisation, taux de remplacement, ratio de dépendance

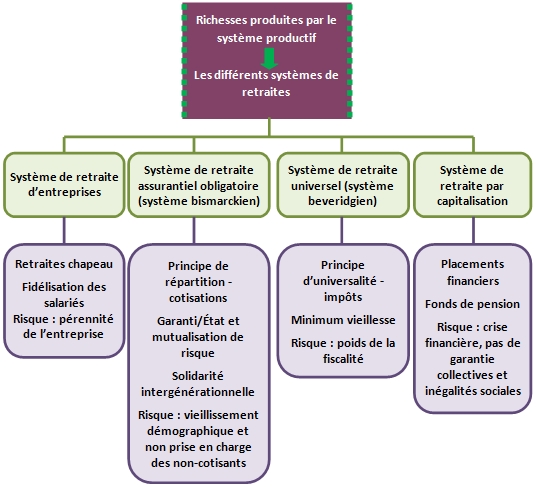

• La première forme d’organisation des retraites fait appel aux entreprises pour financer la retraite de leurs salariés. Historiquement, souvent dans une logique paternaliste, ce système de retraite avait pour objectif d’assurer la retraite des salariés en l’absence d’un système public de retraites et de permettre une « fidélisation » des salariés à l'entreprise. Dans ce système, l’employeur peut financer seul les retraites de ses salariés, mais il peut aussi prélever lui-même une partie du salaire pour en assurer en partie le financement. Ce système a pour objectif aujourd’hui de compenser l’écart entre le salaire et la pension retraite perçue du régime publique (retraite chapeau). Le risque d’un tel système pour le salarié repose sur la pérennité de l’entreprise. Si celle-ci vient à disparaître, les salariés perdent leur emploi mais aussi leur retraite. La charge est par ailleurs importante pour l’entreprise lorsqu’elle finance les retraites de ses salariés sur ses ressources propres ou en provisionnant les retraites futures de ses salariés.

• Le second type d’organisation a consisté à socialiser les retraites d’entreprises dans une logique assurantielle obligatoire propre au système bismarckien. Inspiré par les caisses de secours mutuel, ce régime social contributif par répartition fonctionne sur le principe de la redistribution des cotisations prélevées sur les salaires des actifs sous forme de pension pour les retraités. S’applique alors un principe de solidarité intergénérationnelle, les actifs d’aujourd’hui financent les pensions des retraités d’aujourd’hui. Un tel régime ne peut disparaître sans entraîner une situation de crise majeure pour la dernière génération d’actifs dont personne n’assurerait le financement. Ainsi le régime par répartition repose sur le partage des revenus entre actifs et retraités selon les règles fixées socialement. La pension retraite est ainsi considérée comme un salaire différé socialisé et partie intégrante du contrat salarial. Pour bénéficier d’une pension retraite, il est nécessaire d’avoir cotisé pendant une certaine période.

• Le troisième mode d’organisation des retraites reposent sur un principe universel (système beveridgien). C’est aujourd’hui le système public de solidarité qui reflète le mieux ce mode d’organisation. Il permet d’assurer un minimum vital aux personnes âgées par le biais d’une prestation (minimum vieillesse) financée par l’impôt. L’ensemble de la population est couverte a priori par un tel régime, mais le plus souvent un tel système ne couvre que les personnes ne bénéficiant soit d’aucune pension, soit d’un montant de pension insuffisant pour couvrir leurs besoins élémentaires.

• Le quatrième mode, le système par capitalisation repose sur le principe de placements financiersservant à financer les pensions futures des actifs d’aujourd’hui. La capitalisation dépend du montant des versements effectués par la personne active et des revenus dont elle dispose. Lorsque ce système demeure collectif et obligatoire, il permet certaines économies d’échelle, et une certaine mutualisation du risque. Les fonds de pension obligatoires et/ou défiscalisés constituent aujourd’hui la forme la plus courante de ce système. Les fonds de pension peuvent aussi être individuel et reposer sur la seule volonté d'épargne des individus (contrat assurance-vie par exemple).

Le système par répartition est généralement garanti par l’État, et résulte d’accords entre les partenaires sociaux (représentants des salariés et des employeurs). L’avantage du régime social contributif par répartition est qu’il permet une mutualisation du risque pour les salariés qui cotisent et assure une véritable solidarité entre les générations. Le premier problème est la prise en charge des personnes qui n’ont pas assez cotisé du fait de périodes récurrentes d’inactivité par exemple, les femmes en particulier du fait de la maternité.

De plus, un tel régime protège de moins en moins les salariés qui perçoivent de faibles rémunérations, ou pas de rémunération du fait de leur inactivité. Le risque est alors de voir basculer une partie importante de ces salariés dans la nécessaire prise en charge par le système de solidarité qui repose sur un financement par l’impôt. Les générations actives doivent alors financer doublement les retraites par les cotisations sociales et la fiscalité.

Il est par ailleurs nécessaire que les mêmes règles soient appliquées à tous pour des raisons d'équité (salariés du privé et du public par exemple), et que ces règles soient contrôlées par les partenaires sociaux, et par l’État quand celui-ci finance une part du système (retraites de la fonction publique et contribution sociale généralisée). Il est possible de considérer qu’individuellement, ce régime est une forme d’épargne mais c’est une épargne sans accumulation. Ce système est viable si le montant des cotisations, qui dépend du taux de cotisations et du nombre de cotisants, est suffisant pour couvrir les droits à pension constitués par les salariés à la retraite.

Un allongement de l'espérance de vie, une augmentation générationnelle du nombre de retraités peuvent mettre en péril le mode de financement de ce système.

Le système par capitalisation demeure quant à lui marqué par l'intérêt majeur des banques et compagnies d'assurance de drainer les flux financiers du système par répartition vers les marchés financiers. La France comptait, fin 2008, 15 millions de retraités de droit direct, et les prestations d'assurance retraite s'élevaient à 254 milliards d'euros, soit le premier poste de dépenses de protection sociale, soit l'équivalent de 13,3 % du PIB (Produit Intérieur Brut) de la France. Une telle masse financière n'est pas sans susciter la convoitise des opérateurs financiers. Le système par répartition semble en apparence en concurrence avec le régime par capitalisation. En effet, la capitalisation présente aussi des risques majeurs dont la crise financière a révélé l'ampleur. Certains épargnant retraités ont en effet perdu une large partie de leur pension lors de la dernière crise financière. Les placements financiers ne présentent pas de garantie collective à la hauteur du système par répartition.

De plus, les fonds de pension ne sont pas forcément accessibles aux niveaux de revenus les plus faibles, particulièrement quand ils ne sont pas obligatoires. Le régime par capitalisation a ainsi fortement tendance à accentuer les inégalités de revenus pour la retraite.

Le risque est donc que le coût pour les actifs à réglementation inchangée soit de plus en plus important. Le déficit (besoin de financement cumulé) de la branche retraite du régime général s'élevait à 11 milliards d'euros en 2010, après 8,1 milliards d'euros en 2009.

• Comment alors rétablir l'équilibre de la branche retraite ?

Il est possible de modifier le taux de remplacement, c'est-à-dire le rapport entre la première retraite et le dernier salaire net (salaire brut moins les cotisations). Le problème est de déterminer un taux de remplacement acceptable qui ne pénalise pas le pouvoir d'achat des retraités. Il est aussi possible d'agir sur la durée de cotisations en allongeant la durée obligatoire d'activité et celle déterminant le versement d'une pension à taux plein. Il est possible d'augmenter le niveau des cotisations versées par les employeurs et les salariés mais au risque de dégrader la compétitivité du travail en économie ouverte en raison d'une augmentation du coût salarial avec le risque d'une augmentation du chômage.

La variable la plus mobilisée jusqu'à présent a été celle de la durée de cotisations ou d'assurance visant à rétablir un ratio de dépendance plus favorable au financement du régime retraite. Le report de l'âge de départ à la retraite, justifié dans une certaine mesure par l'allongement de l'espérance de vie, a été l'objet principal des dernières réformes en la matière en France (2008, 2010). Ainsi l'âge de départ à la retraite est aujourd'hui de 62 ans pour les salariés nés après 1956 et la durée de cotisation pour obtenir une retraite à taux plein sera de 41,5 ans en 2020.

Depuis, plusieurs scénarios se dégagent pour faire évoluer le système actuel. Le constat de la complexité du système actuel conduit à penser différentes options possibles de réformes. Le système par points par exemple détermine le niveau de pensions en fonction du volume de cotisations. Le système par compte notionnel repose lui aussi sur un système par points mais prenant en compte l'espérance de vie.

|

Des quiz et exercices pour mieux assimiler sa leçon

La plateforme de soutien scolaire en ligne myMaxicours propose des quiz et exercices en accompagnement de chaque fiche de cours. Les exercices permettent de vérifier si la leçon est bien comprise ou s’il reste encore des notions à revoir.

Des exercices variés pour ne pas s’ennuyer

Les exercices se déclinent sous toutes leurs formes sur myMaxicours ! Selon la matière et la classe étudiées, retrouvez des dictées, des mots à relier ou encore des phrases à compléter, mais aussi des textes à trous et bien d’autres formats !

Dans les classes de primaire, l’accent est mis sur des exercices illustrés très ludiques pour motiver les plus jeunes.

Des quiz pour une évaluation en direct

Les quiz et exercices permettent d’avoir un retour immédiat sur la bonne compréhension du cours. Une fois toutes les réponses communiquées, le résultat s’affiche à l’écran et permet à l’élève de se situer immédiatement.

myMaxicours offre des solutions efficaces de révision grâce aux fiches de cours et aux exercices associés. L’élève se rassure pour le prochain examen en testant ses connaissances au préalable.

Des vidéos et des podcasts pour apprendre différemment

Certains élèves ont une mémoire visuelle quand d’autres ont plutôt une mémoire auditive. myMaxicours s’adapte à tous les enfants et adolescents pour leur proposer un apprentissage serein et efficace.

Découvrez de nombreuses vidéos et podcasts en complément des fiches de cours et des exercices pour une année scolaire au top !

Des podcasts pour les révisions

La plateforme de soutien scolaire en ligne myMaxicours propose des podcasts de révision pour toutes les classes à examen : troisième, première et terminale.

Les ados peuvent écouter les différents cours afin de mieux les mémoriser en préparation de leurs examens. Des fiches de cours de différentes matières sont disponibles en podcasts ainsi qu’une préparation au grand oral avec de nombreux conseils pratiques.

Des vidéos de cours pour comprendre en image

Des vidéos de cours illustrent les notions principales à retenir et complètent les fiches de cours. De quoi réviser sa prochaine évaluation ou son prochain examen en toute confiance !